双焦周报:低库存,是底牌还是王牌?

利多因素:

1、稳经济接续措施发布,低价带来需求韧性;

2、双焦库存低位,低价原料增强下游冬储需求;

3、疫情扰动物流运输,下游原料到货不佳;

利空因素:

1、市场预期悲观,终端需求修复偏弱;

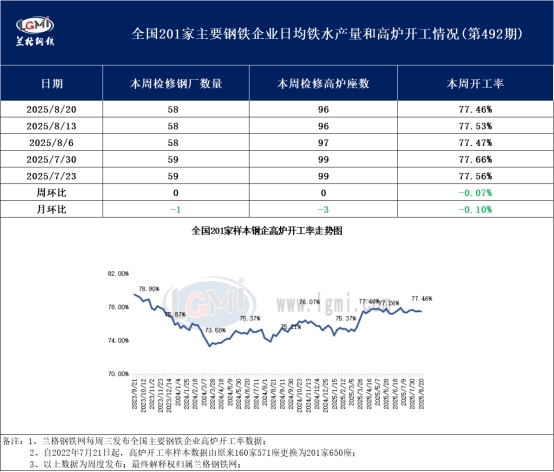

2、高炉亏损加剧+行政限产实施,铁水产量回落;

3、山西要求4.3米焦炉分批在近日和年底关停;

4、前期停产检修煤矿,会议结束有复产预期;

上期策略回顾:

焦钢产量比创新低,谨防乐极生悲

正文

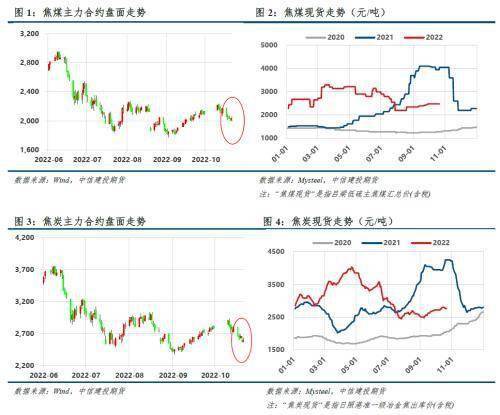

01 行情回顾

本周,焦化厂、钢厂限产消息频出,部分地区物流运输受阻,叠加政策放松预期落空,焦价第二轮提涨主流钢厂暂无回应,市场情绪偏空,双焦偏弱运行,符合上期策略判断。

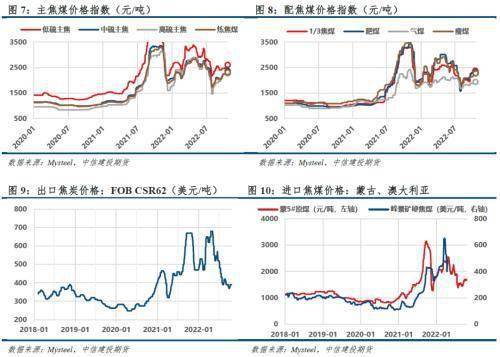

截至10月21日,盘面焦煤主力合约周五收盘价2030点,环比上周-6.41%,吕梁低硫主焦煤汇总价2480元/吨,环比上周暂无变动;盘面焦炭主力合约收盘价2598.5点,环比上周-7.49%,日照港准一级冶金焦出库价2760元/吨,环比上周-40元/吨。

本周,焦炭出口外贸订单价格、蒙5#原煤报价呈震荡走势。

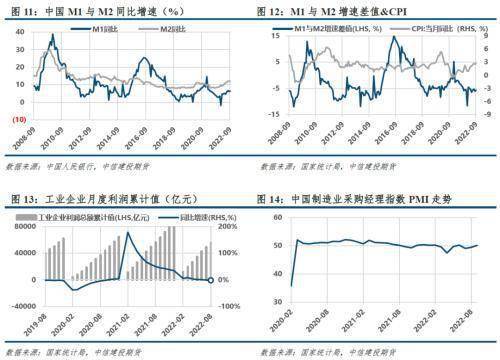

02 宏观数据

03 双焦基本面数据

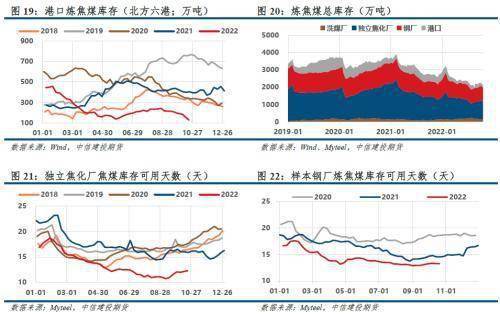

3.1 双焦整体库存仍在下滑,下游采购意愿不佳

焦煤:本周,煤矿累库加剧,洗煤厂库存转增,焦企、钢厂去库放缓,港口库存创五年新低;整体库存下滑,焦煤库存驱动中性向上。上游略有累库,焦企原料煤库存可用天数继续回升。

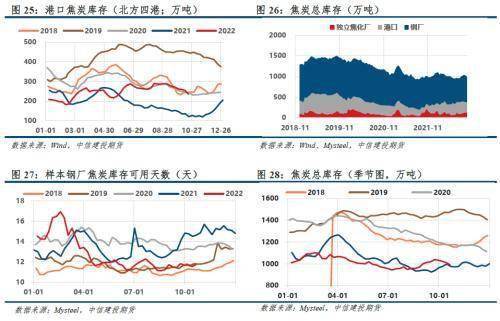

焦炭:本周,物流运输受阻,焦企被动累库,钢厂持续去库,港口库存降幅扩大;整体库存下滑,焦炭库存驱动中性向上。钢厂场内焦炭库存可用天数回升。

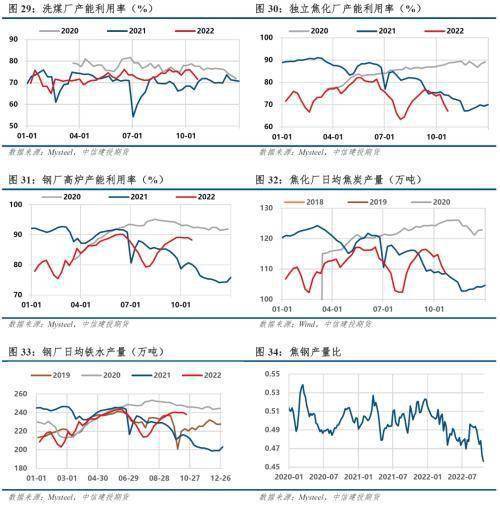

3.2 各环节开工均有下滑,焦钢产量比再创新低

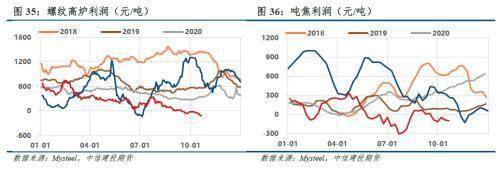

本周,各环节产能利用率均有下滑,独立焦化厂最甚。钢厂利润再度收缩,铁水产量下滑,原料库存中低位,按需采购为主;焦企处于盈亏边缘,主产地多数焦企限产20%-50%,焦钢产量比继续创新低;多数煤矿仍在停产检修,受疫情影响发运受阻,多地焦企原料煤到货不佳。

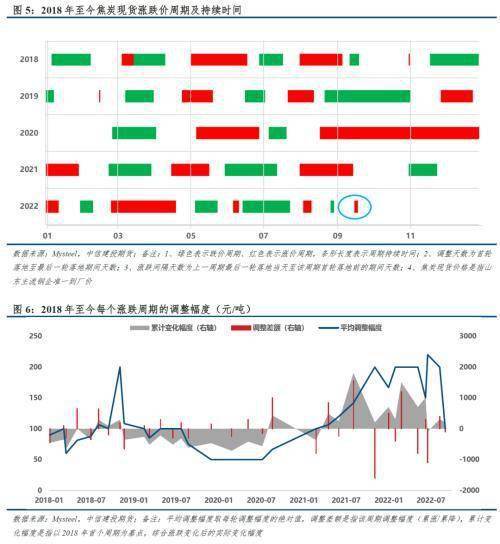

3.3焦煤供需双弱,领先指标回落

利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。

对于前者,考虑到地方经济压力和钢厂对明年限产指标的担忧,实际限产力度尚需观察,大部分由亏损驱动,而非行政指令。国内终端需求不及预期,周度螺纹毛利加速恶化,下降至-105元/吨附近(-55)。会议前后,山西累计停产检修高炉16座,检修容积12040m³。会议期间的行政减产,叠加螺纹高炉毛利的大幅下挫,本周铁水有所下滑,预计未来铁水仍有减量空间。

至于后者,国内供应数据不透明,临汾蒲县因疫情物流运输基本停滞,涉及炼焦煤矿产能2190万吨,主要生产肥煤和1/3焦煤,内蒙古乌海地区静默三天,炼焦煤产量略有收紧。对于进口蒙煤, 288口岸国内方向外运暂停,蒙煤通关进口暂不受影响,口岸监管区持续累库;日均通关车量维持600车以下,短盘运费再度回升,各煤种有价无市。

综上所述,随着铁水产量下滑、焦化厂持续停限产,炉料需求转弱,然而多数煤矿仍在停产检修,运输受阻焦钢企业原料到货不佳,焦煤呈现出供需双弱的格局,话语权不再强势。长期看,蒙煤进口增量预期受到强化,终端需求难有显著改善,加之粗钢压减政策压制,焦煤利润回吐或将延续。

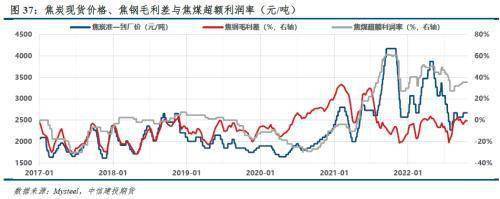

本周,焦钢毛利差小幅回落,主要源于焦煤挤压下游利润,吨焦利润下滑幅度大于螺纹高炉利润。当前铁水开始减量,焦价第二轮提涨落地难。后期,若终端预期无明显改善,或焦煤供应端扰动因素减弱,双焦仍有下跌空间。

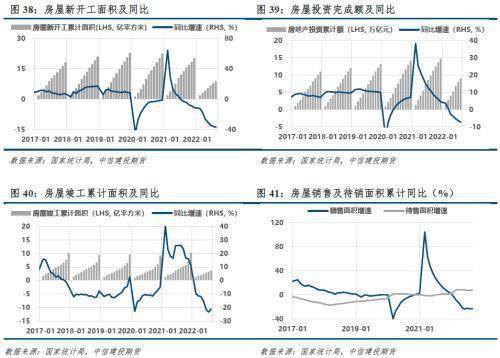

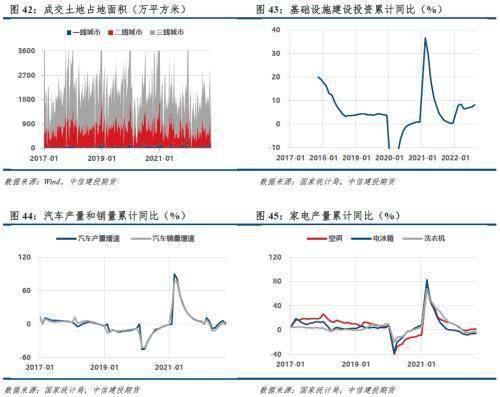

3.4 基建、汽车需求改善,地产仍是拖累

3.5 基差走强,螺焦比走强

基差方面,焦化厂、钢厂限产消息频出,部分地区物流运输受阻,叠加政策放松预期落空,焦价第二轮提涨主流钢厂暂无回应,市场情绪偏空,双焦偏弱运行,基差走强,符合上期判断(基差历史分位:JM01 64%,J01 90%)。

现实:焦炭方面,钢厂利润再度收缩,铁水产量下滑,原料库存中低位,按需采购为主;焦企处于盈亏边缘,主产地多数焦企限产20%-50%,焦钢产量比继续创新低。焦煤方面,多数煤矿仍在停产检修,受疫情影响发运受阻,多地焦企原料煤到货不佳;终端需求较弱,焦钢企业利润亏损,产能利用率继续下滑,采购原料煤意愿不强。

需求预期:1)市场预期悲观,终端需求修复偏弱;2)会议期间的行政减产,叠加螺纹高炉毛利的大幅下挫,本周铁水有所下滑,预计未来铁水仍有减量空间;3)双焦库存低位,低价原料增强下游冬储需求,价格弹性较大。

供应预期:1)市场再传山西要求4.3米焦炉分批在近日和年底关停;2)前期主产地部分煤矿停产检修,现会议结束有复产预期;3)疫情对蒙煤通关的影响减弱,甘其毛都口岸已启用AGV无人驾驶车辆技术,蒙煤进口增量预期进一步增强;4)中澳关系有缓和迹象,澳煤重新通关担忧渐起,但暂无确切消息。

焦钢毛利差略有回落,焦煤挤压下游利润;若终端预期无明显改善,铁水产量明显拐头或焦煤供应端扰动因素减弱,双焦后续回落概率较大,前两条已逐步兑现,随着疫情缓解和会议结束,第三条也即将兑现。当前,市场情绪偏空,焦价第二轮提涨难以落地,叠加原料煤价格有望松动,短期基差或以现货下跌、期货修复贴水的方式回归,我们预计短期内基差走弱概率较大。